说起马丁格尔策略,这玩意儿听起来像是什么高大上的金融术语,但其实它的出身挺"草根"的。这个策略最早是在18世纪的法国赌场里诞生的,当时那些赌徒们想出了一个"绝不会输"的方法——每次输钱就把下次的赌注翻倍,直到赢一次为止。听起来是不是很眼熟?没错,这就是我们今天要聊的主角。

从赌桌到交易所的华丽转身

马丁格尔的基本逻辑

想象一下这样的场景:你去赌场玩最简单的压大小,决定每次都压小。第一次压10块,开大了,输了;第二次压20块,又开大了,又输了;第三次压40块…这样一直下去,直到某次终于开小了,你就能把前面所有的损失都赢回来,还能多赚最初那10块钱。

马丁格尔的核心理念:每次亏损后将投注金额加倍,直到获得一次胜利,理论上可以保证盈利。

这个逻辑移植到虚拟货币交易中就变成了:每次交易亏损后,下次投入的资金翻倍,直到某次交易盈利,一次性收回所有损失并获得收益。

数字化时代的机器人执行

问题来了,人的精力是有限的,24小时盯盘?那是不可能的。但是虚拟货币市场偏偏就是全天候不停歇的战场。所以,马丁格尔策略在现代需要借助代码完成自动交易,即我们常规理解的机器人交易或者量化交易。

这些交易机器人就像是永不疲倦的赌徒,按照预设的程序执行着马丁格尔逻辑:

# 简化的马丁格尔逻辑示例

def martingale_strategy():

base_amount = 100 # 基础投注金额

current_amount = base_amount

while True:

if trade_result == 'loss':

current_amount *= 2 # 翻倍下注

else:

current_amount = base_amount # 重置为基础金额

break币圈里的马丁格尔变种秀 🎭

现货马丁格尔 vs 合约马丁格尔

在虚拟货币世界里,马丁格尔策略分化出了两个主要分支,就像是同一个爹妈生的但是性格完全不同的双胞胎。

现货马丁格尔:稳重的大哥

现货马丁格尔策略通过加倍买入降低平均成本,需警惕持续下跌风险。这个策略相对保守,你买的是真金白银的虚拟货币,就算跌了,至少币还在你手里。

| 特征 | 描述 |

|---|---|

| 风险等级 | 相对较低 |

| 资金需求 | 高,但不会爆仓 |

| 适用场景 | 长期看好的币种 |

| 最大风险 | 资金被套牢 |

合约马丁格尔:激进的二弟

合约马丁格尔策略则通过加倍开仓放大收益和风险,需要警惕爆仓风险。这家伙就比较刺激了,带着杠杆上阵,收益和风险都被放大了好几倍。

| 特征 | 描述 |

|---|---|

| 风险等级 | 极高 |

| 资金需求 | 超高,且有爆仓风险 |

| 适用场景 | 短期波动套利 |

| 最大风险 | 本金全部损失 |

机器人的24小时作战

高频次交易依靠自身无法完成,需借助代码完成自动交易,所以这些机器人就成了币圈马丁格尔策略的绝对主力。它们有几个显著特点:

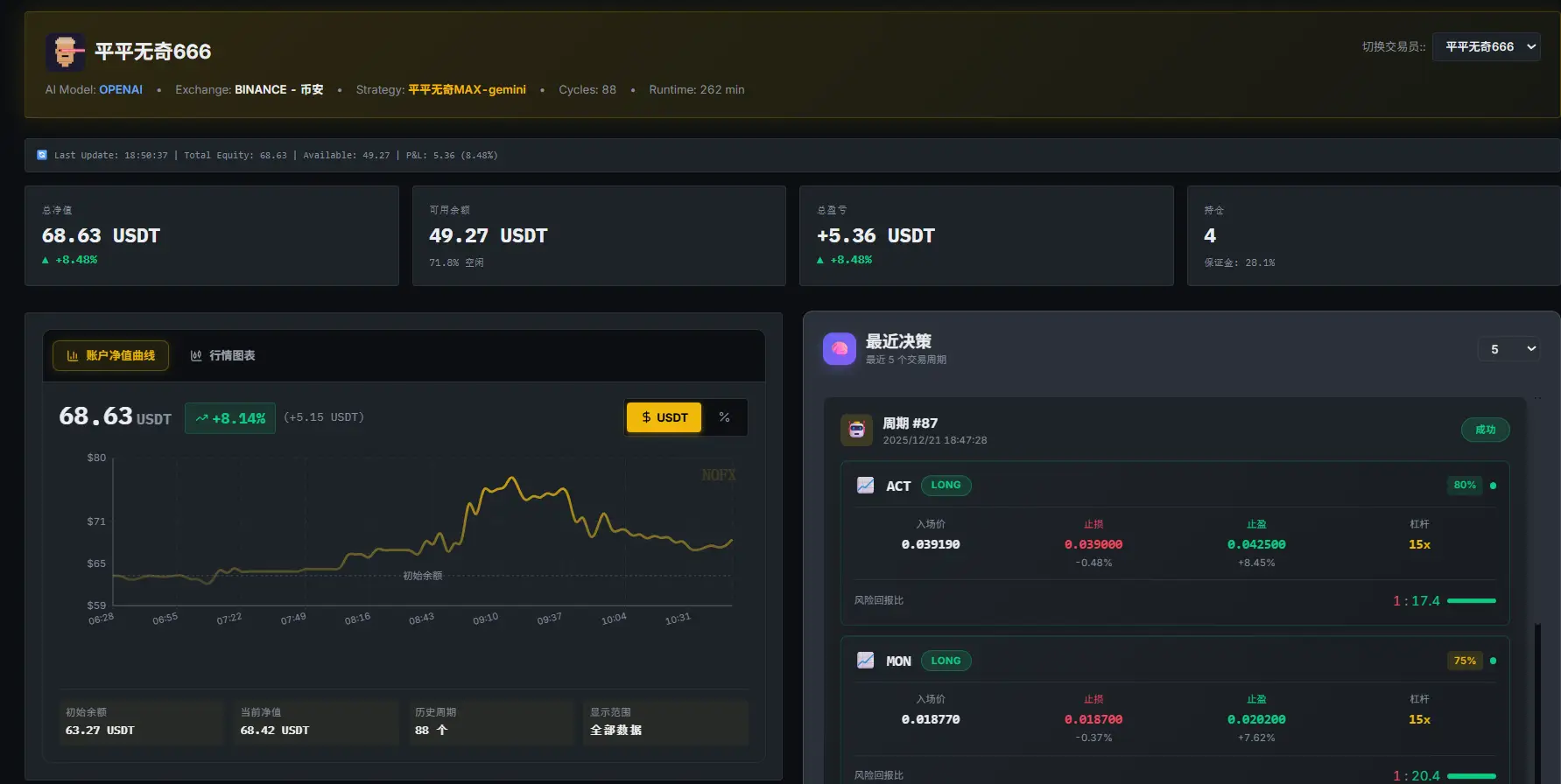

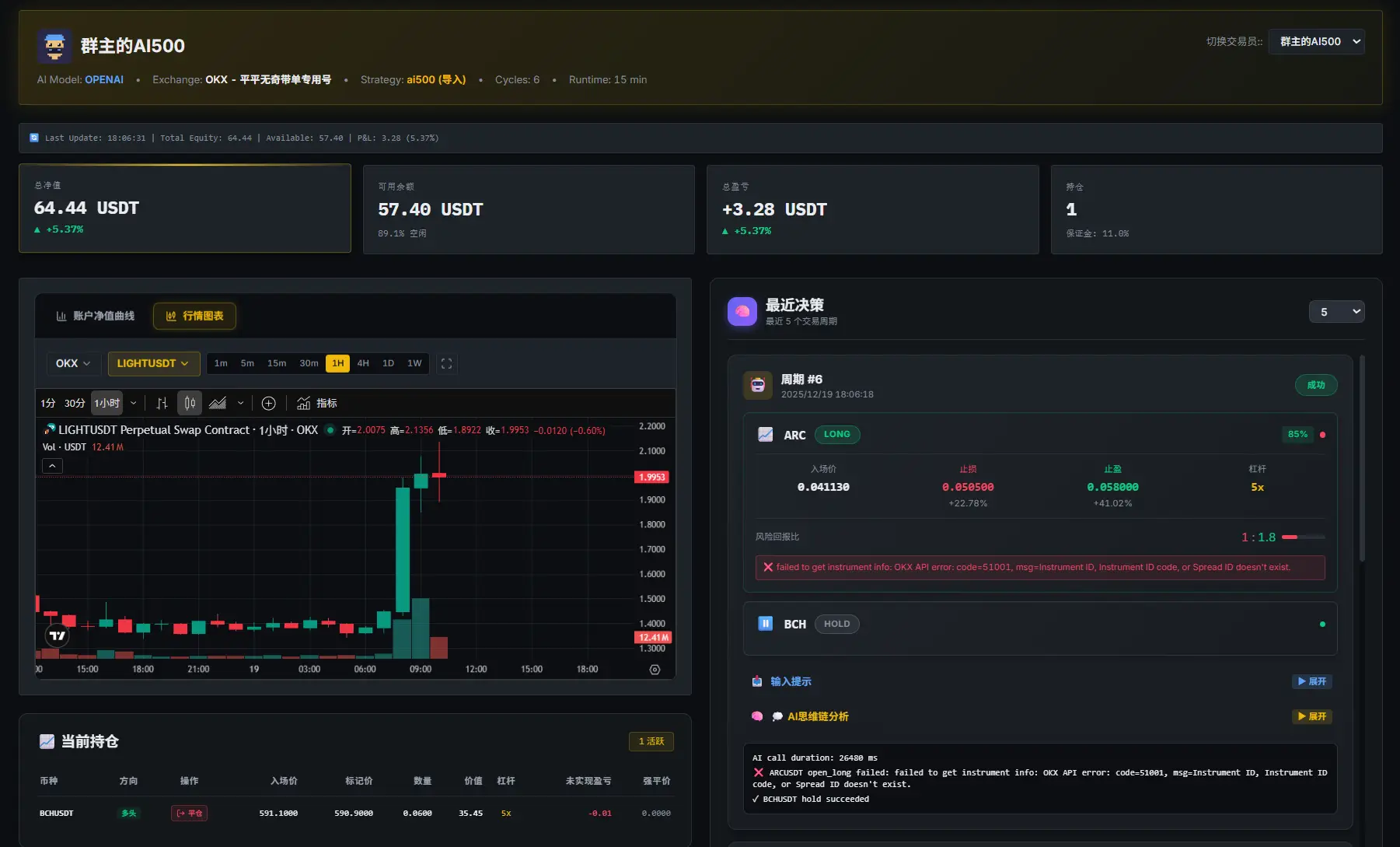

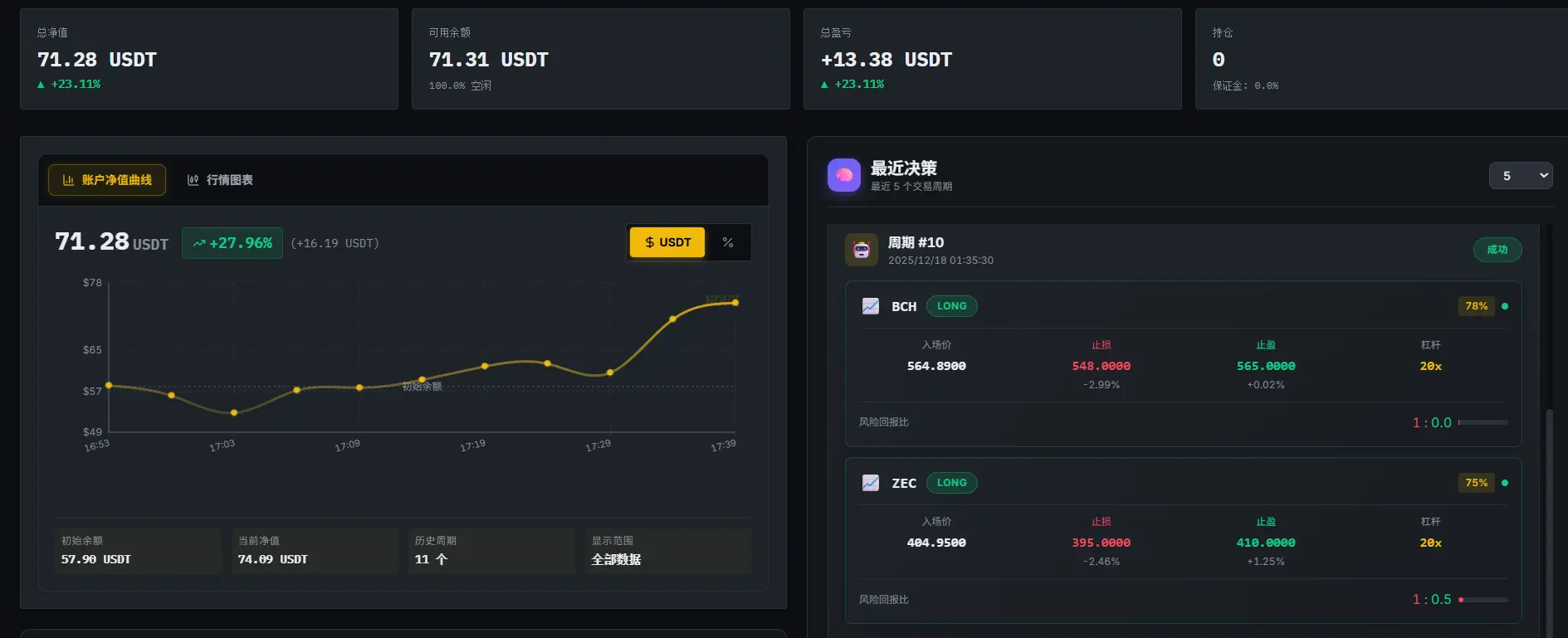

- 高频交易:单币种单次交易在盈利1%左右即可离场,日内多次建仓平仓盈利

- 多品种作战:由于建仓仓位极轻,很难达到单币种的盈利需求,需要多品种配合同时建仓

- 永不休息:24/7不间断监控市场,捕捉每一次机会

看似完美的"印钞机"背后的陷阱 💣

理论很丰满,现实很骨感

号称"交易必胜"、"市场圣杯"、以及"100% 胜率"的马丁格尔策略的出现似乎打破了统治市场的客观规律。但是,天下没有免费的午餐,这个策略背后隐藏着巨大的风险。

资金黑洞效应

想象一下连续亏损的场景:

| 次数 | 投入资金 | 累计亏损 | 下次需投入 |

|---|---|---|---|

| 1 | 100 | 100 | 200 |

| 2 | 200 | 300 | 400 |

| 3 | 400 | 700 | 800 |

| 4 | 800 | 1500 | 1600 |

| 5 | 1600 | 3100 | 3200 |

看到了吗?仅仅5次连续亏损,你就需要准备超过3000块的资金来进行下一次尝试。这就是著名的指数级资金需求增长。

市场的"单边魔咒"

马丁格尔策略属于一种加仓逻辑,遇到单边不回调行情时,则会面临爆仓风险。币圈最恐怖的就是那种一路向下不回头的走势,就像2022年的LUNA崩盘,再多的资金也扛不住这种"自由落体"。

真实案例启发:某位使用马丁格尔策略的交易者,在一个月内经历了15次连续亏损,最终资金耗尽被迫停止交易。

机器人也有"情绪"?

虽然机器人不会像人一样恐惧或贪婪,但它们有自己的"情绪"——程序设定的局限性:

- 区间设置的两难:区间过小,很容易导致手里的子弹很快打完,收益变窄。如果区间过大,又很容易导致手里的资金无法有效利用,利润有限

- 止损设置的考验:设得太紧,频繁止损;设得太松,风险失控

- 网络延迟的影响:在高频交易中,几毫秒的延迟可能导致完全不同的结果

实战中的马丁格尔策略应用 ⚔️

选择合适的战场

马丁格尔策略适合震荡行情或者波段抄底。什么是震荡行情?就是那种价格在一定范围内上下波动,既不会一直涨,也不会一直跌的市场状态。

理想的应用场景

- 横盘整理期:价格在一定区间内反复波动

- 牛市中的回调:整体向上但有阶段性下跌

- 熊市中的反弹:整体向下但有短期上涨

绝对要避免的场景

- 暴涨行情:错失机会成本太高

- 暴跌行情:资金消耗过快

- 重大事件期间:市场波动不可预测

主流平台的马丁格尔产品

OKX合约马丁格尔

OKX支持所有U本位永续合约的币种开启合约马丁格尔,用户可以通过以下步骤使用:

- 打开OKX APP或官网

- 选择"策略"产品

- 找到"平均成本"模块下的"合约马丁格尔"

- 选择币种和方向

- 设置参数开始运行

币安交易机器人

币安提供自动化交易工具,帮助用户像专业交易者一样交易加密货币,其中包括各种网格和DCA策略。

参数设置的艺术

设置一个有效的马丁格尔机器人,就像调试一台精密仪器,每个参数都至关重要:

核心参数详解

基础参数:

初始投资金额: 100 USDT

倍数设置: 2.0 (每次翻倍)

最大加仓次数: 5-7次

止盈比例: 1-3%

风控参数:

总止损比例: 20-30%

单次最大投入: 总资金的10%

冷却期设置: 1-24小时

技术参数:

价格间隔: 2-5%

监控周期: 1-5分钟

滑点容忍: 0.1%风险管理:在刀尖上跳舞 🤸♂️

资金管理的黄金法则

做马丁策略要有足够的资金量,资金量足够,哪怕走到第五次,走出一根长阴线,有极大的概率来完成探底回升走势,来完成解套甚至盈利。

资金分配建议

- 核心资金(50%):用于马丁格尔策略

- 备用资金(30%):应对极端情况

- 其他投资(20%):分散风险

仓位控制策略

| 账户总金额 | 单次基础投入 | 最大风险承受 |

|---|---|---|

| 1万USDT | 100 USDT | 2000 USDT |

| 5万USDT | 300 USDT | 8000 USDT |

| 10万USDT | 500 USDT | 15000 USDT |

心理准备:比技术更重要的修养

接受亏损的可能性

马丁格尔策略胜率很高,几乎是稳挣不赔的样子,实际上却隐藏着巨大的破产风险。任何使用这个策略的人都必须在心理上做好承受重大损失的准备。

理性看待"必胜"神话

长期保持100%胜率的"交易圣杯"根本不存在,这是违背客观规律的。所谓的必胜策略,往往只是在特定条件下的临时有效。

技术实现:让机器人更聪明 🤖

常见的开源方案

Freqtrade框架

Freqtrade是一个基于Python开发的开源加密货币交易机器人,专为数字货币交易设计。它提供了一套全面的交易框架,包括策略开发、回测、优化等功能。

# Freqtrade中的马丁格尔策略示例

class MartingaleStrategy(IStrategy):

minimal_roi = {"0": 0.01} # 1%止盈

stoploss = -0.30 # 30%止损

def populate_entry_trend(self, dataframe, metadata):

# 入场逻辑

return dataframe

def populate_exit_trend(self, dataframe, metadata):

# 出场逻辑

return dataframe自建系统的架构

一个完整的马丁格尔交易机器人通常包含以下模块:

- 数据获取模块:实时价格、K线数据

- 策略执行模块:马丁格尔逻辑实现

- 风险控制模块:止损、止盈设置

- 监控报警模块:异常情况处理

- 数据记录模块:交易日志保存

API接口的选择与优化

主流交易所API对比

| 交易所 | 延迟 | 稳定性 | 费率 | 币种支持 |

|---|---|---|---|---|

| 币安 | 低 | 高 | 0.1% | 500+ |

| OKX | 低 | 高 | 0.1% | 400+ |

| Huobi | 中等 | 中等 | 0.2% | 300+ |

网络优化策略

- 就近部署:选择靠近交易所服务器的VPS

- 多线路备份:防止单点网络故障

- 延迟监控:实时监测API响应时间

实际案例分析:成功与失败的故事 📊

成功案例:震荡市中的稳定收益

背景:2023年3月-6月,比特币在25000-30000美元区间震荡

策略设置:

- 初始投入:200 USDT

- 加仓间隔:2%

- 止盈设置:1.5%

- 最大加仓:6次

结果分析:

- 总交易次数:127次

- 胜率:89%

- 总收益:18.7%

- 最大回撤:-8.2%

成功要素:选择了合适的震荡行情,严格控制了仓位,及时止盈

失败案例:单边下跌的噩梦

背景:2022年5月,LUNA/UST崩盘事件

策略设置:

- 初始投入:500 USDT

- 加仓间隔:5%

- 止盈设置:2%

- 最大加仓:8次

结果分析:

- 连续加仓:8次

- 累计投入:25600 USDT

- 最终损失:100%

- 爆仓时间:48小时

失败教训:遭遇极端黑天鹅事件,风控措施失效,资金管理不当

进阶技巧:让策略更完善 🎯

多币种组合策略

不要把鸡蛋放在一个篮子里,这个道理在马丁格尔策略中同样适用。通过在多个币种上同时运行策略,可以有效分散风险。

币种选择原则

- 相关性较低:避免同涨同跌

- 流动性充足:保证买卖便利性

- 波动性适中:太平稳没利润,太激烈风险大

资金分配示例

总资金:10万USDT

BTC/USDT:3万USDT(30%)- 主流稳定

ETH/USDT:2万USDT(20%)- 主流活跃

BNB/USDT:2万USDT(20%)- 平台币

ADA/USDT:1.5万USDT(15%)- 山寨主流

SOL/USDT:1.5万USDT(15%)- 新兴热门时间维度的策略调整

不同市场阶段的应对

牛市初期:

- 减少做空频率

- 增加做多权重

- 降低止盈标准

牛市后期:

- 提高风控标准

- 减少整体仓位

- 增加止损设置

熊市期间:

- 暂停或减少交易频率

- 提高现金比例

- 等待明确转势信号

技术指标的辅助应用

趋势判断工具

- 移动平均线:判断大趋势方向

- MACD:识别趋势转换点

- RSI:避免在极端超买超卖时开仓

# 结合技术指标的马丁格尔策略

def enhanced_martingale_signal(price_data):

ma_20 = price_data['close'].rolling(20).mean()

ma_50 = price_data['close'].rolling(50).mean()

rsi = calculate_rsi(price_data['close'], 14)

# 只在上升趋势中使用马丁格尔做多

if ma_20 > ma_50 and rsi < 70:

return 'LONG'

# 只在下降趋势中使用马丁格尔做空

elif ma_20 < ma_50 and rsi > 30:

return 'SHORT'

else:

return 'WAIT'监控与调优:永无止境的完善过程 🔧

关键指标监控

收益相关指标

- 总收益率:整体策略表现

- 夏普比率:风险调整后收益

- 最大回撤:风险承受能力测试

- 胜率:策略有效性指标

风险相关指标

- 仓位利用率:资金使用效率

- 平均持仓时间:资金周转速度

- 连续亏损次数:极端风险预警

- 单次最大损失:止损机制有效性

动态参数调整

基于市场状况的调整

高波动期:

调整方案:

加仓间隔: 增加到3-5%

止盈目标: 提高到2-3%

最大加仓次数: 减少到4-5次

监控频率: 提高到30秒一次低波动期:

调整方案:

加仓间隔: 减少到1-2%

止盈目标: 降低到0.5-1%

最大加仓次数: 增加到7-8次

监控频率: 降低到5分钟一次基于历史表现的优化

通过机器学习算法分析历史数据,自动优化参数设置:

# 简化的参数优化示例

from sklearn.ensemble import RandomForestRegressor

def optimize_parameters(historical_data):

features = ['volatility', 'volume', 'trend_strength']

targets = ['optimal_interval', 'optimal_take_profit']

model = RandomForestRegressor()

model.fit(historical_data[features], historical_data[targets])

current_market = get_current_market_state()

optimized_params = model.predict([current_market])

return optimized_params法律合规:在灰色地带谨慎前行 ⚖️

不同地区的监管态度

相对友好的地区

- 新加坡:明确的监管框架

- 香港:逐步开放的政策

- 瑞士:创新友好环境

严格监管的地区

- 美国:复杂的联邦和州法律

- 欧盟:统一的MICA法规

- 中国:全面禁止相关交易

合规操作建议

资金来源合规

- 确保投入资金来源合法

- 保留完整的资金流水记录

- 定期进行税务申报

交易记录管理

- 详细记录每笔交易

- 保存策略参数设置历史

- 定期备份所有数据

未来展望:马丁格尔策略的演进方向 🚀

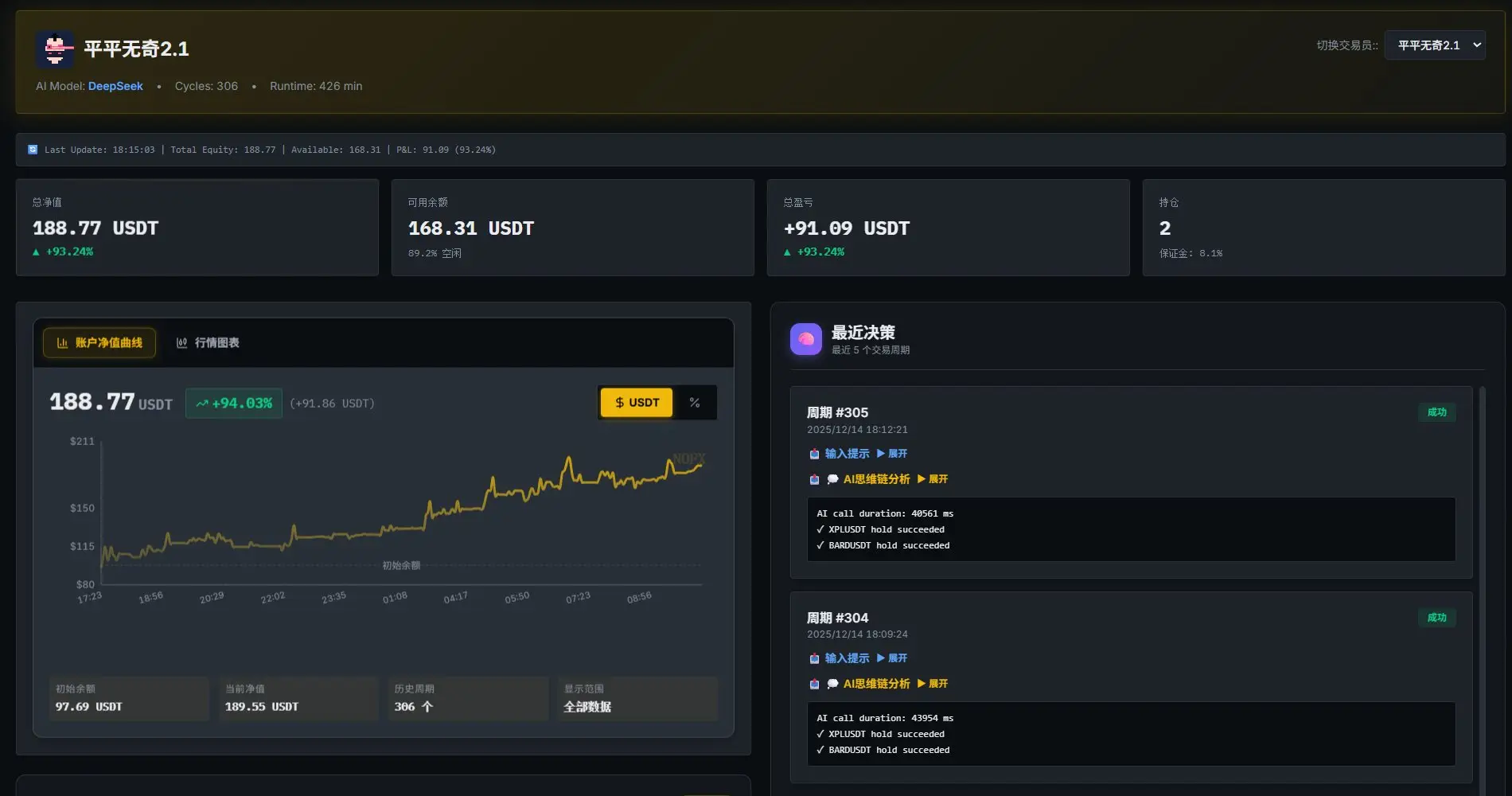

人工智能的深度融合

深度学习在参数优化中的应用

未来的马丁格尔策略可能会更多地结合深度学习技术,实现:

- 动态参数调整:根据市场状态实时优化

- 风险预测:提前识别不利市场条件

- 收益预测:更准确的期望收益估算

多模态数据的整合

# 未来可能的多模态策略示例

class AIEnhancedMartingale:

def __init__(self):

self.price_model = PricePredictor()

self.sentiment_model = SentimentAnalyzer()

self.news_model = NewsImpactPredictor()

def make_decision(self, market_data):

price_signal = self.price_model.predict(market_data.price)

sentiment_score = self.sentiment_model.analyze(market_data.social)

news_impact = self.news_model.evaluate(market_data.news)

return self.integrate_signals(price_signal, sentiment_score, news_impact)去中心化交易的兴起

DeFi环境中的马丁格尔应用

- 自动做市商(AMM)套利:利用不同DEX间的价差

- 流动性挖矿优化:动态调整流动性提供策略

- 预言机价格差异:跨链套利机会

监管科技的发展

合规自动化

- 实时风险监控:自动识别可疑交易模式

- 税务自动申报:智能计算和提交税务信息

- 合规性检查:确保策略符合最新法规要求

实用工具推荐 🛠️

数据分析工具

免费工具

- TradingView:图表分析和策略回测

- CoinGecko:基础数据和市场信息

- CryptoCompare:历史数据下载

专业工具

- Bloomberg Terminal:机构级数据服务

- Refinitiv:专业金融数据平台

- Kaiko:加密货币市场数据

开发框架

Python生态系统

# 推荐的Python库

import pandas as pd # 数据处理

import numpy as np # 数值计算

import ccxt # 交易所API

import backtrader # 策略回测

import ta # 技术分析指标

import plotly # 交互式图表其他语言选择

- JavaScript: 前端展示和Node.js后端

- Go: 高性能交易执行引擎

- Rust: 系统级性能优化

- C++: 极致性能要求场景

监控和报警系统

免费方案

- Telegram Bot:即时消息推送

- Discord Webhook:社区通知

- Email Alert:传统邮件提醒

付费方案

- PagerDuty:专业级事件管理

- DataDog:全方位系统监控

- New Relic:应用性能监控

社区资源与学习路径 📚

在线社区

中文社区

- 知乎专栏:量化交易经验分享

- 雪球:投资策略讨论

- 币乎:区块链技术交流

国际社区

- Reddit r/algotrading:算法交易讨论

- QuantConnect Community:量化平台社区

- TradingView Ideas:策略分享平台

学习资源

入门书籍

- 《量化交易之路》- 阿布著

- 《Python金融大数据分析》- Yves Hilpisch

- 《算法交易》- 欧内斯特·陈

进阶课程

- Coursera Financial Engineering

- edX Algorithmic Trading

- Udemy Crypto Trading Bots

开源项目参考

完整的交易系统

# 推荐的开源项目

git clone https://github.com/freqtrade/freqtrade

git clone https://github.com/ccxt/ccxt

git clone https://github.com/kernc/backtesting.py

git clone https://github.com/ranaroussi/yfinance写在最后的话 ✍️

说了这么多,马丁格尔策略到底是天使还是魔鬼?答案可能两者都是。它就像是金融世界里的一把双刃剑,用得好能让你在震荡行情中稳稳获利,用不好则可能让你的账户瞬间归零。

马丁格尔策略是投机领域最经久不衰的交易策略之一,理论上可以做到稳赢,至今仍有无数人为之沉迷,为之潜心研究。但我们必须清醒地认识到,在金融市场中没有绝对的圣杯。

给新手的建议 💡

如果你是刚接触这个策略的新手,记住以下几点:

- 从模拟开始:先用虚拟资金练手,别急着用真金白银

- 严格控制仓位:永远不要用超过你能承受损失的资金

- 持续学习:市场在变化,策略也需要不断调整和完善

- 保持理性:不要被短期的胜利冲昏头脑,也不要被挫折击倒

给老手的提醒 ⚠️

如果你已经是经验丰富的交易者,也要时刻警醒:

- 风险管理永远第一:再好的策略也需要合理的风控

- 市场敬畏之心:黑天鹅事件随时可能发生

- 持续创新:不要停留在过去成功的经验上

- 分散投资:马丁格尔只是工具箱中的一个工具

对未来的展望 🔮

随着人工智能和区块链技术的不断发展,马丁格尔策略也在不断演进。未来可能会看到:

- 更智能的参数调整算法

- 更完善的风险控制机制

- 更多元化的应用场景

- 更严格但更清晰的监管框架

马丁策略不失为一种潜力巨大的交易策略,值得研发团队在以严控风险和收益平衡的情况下,深入花费精力研究。

但无论技术如何发展,有一点永远不会改变:投资有风险,入市需谨慎。马丁格尔策略不是魔法,它不能让你一夜暴富,也不能保证你永远不亏钱。它只是一个工具,一个需要智慧和经验来驾驭的工具。

在这个充满机遇和挑战的数字货币世界里,愿每一位使用马丁格尔策略的朋友都能:在机器人的帮助下,用理性的头脑和谨慎的态度,在波动中寻找属于自己的那份收益 🎯。

毕竟,最好的策略不是那个理论上最完美的,而是那个最适合你的风险承受能力、资金状况和心理素质的。

免责声明:本文仅为教育和讨论目的,不构成任何投资建议。加密货币交易存在高风险,可能导致本金全部损失。请在充分了解风险的前提下,根据自身情况谨慎投资。